از مهمترین اهداف تحلیل تکنیکال در بازارهای مالی، تشخیص انواع پیوت یا نقاط بازگشت قیمتها است. بطور کلی در تحلیل تکنیکال دو مبحث بسیار حائز اهمیت است: تشخیص جهت روند در تایمفریمهای مختلف و شناسایی نقاط بازگشتی قیمت (Pivot).

در این مقاله از اوکی ایکس ابتدا به سوال پیوت چیست پاسخ میدهیم و در ادامه به فرمول محاسبه پیوت و انواع آن میپردازیم. پیوتها به تعبیری همان نقاط چرخش قیمت در نمودارهای تحلیل تکنیکال هستند که تشخیص درست آنها همانطور که گفتیم از الزامات شروع یادگیری تحلیل تکنیکال است. این را هم بدانید که پیوت (Pivot) معنی خاصی ندارد و صرفا نامی است که بر روی یکی از اندیکاتورهای تحلیل تکنیکال انتخاب شده است.

پیوت (Pivot) چیست؟

پیوت به نقاط قیمتی بسیار مهم میگویند، این نقاط همان میانگین بیشترین قیمت (HH)، کمترین قیمت (LL) و آخرین قیمت در یک روز پیشین معاملاتی است. در تایم فریمهای مختلف به عنوان مثال در تایمفریم روزانه (Daily) با استفاده از مقدار آخرین پیوت یک روز، روند قیمتی روز بعد آن ارزیابی میشود. اگر معاملات بالاتر از آخرین پیوت فعلی قرار بگیرند روند صعودی است و اگر معاملات پایینتر از آخرین پیوت فعلی قرار بگیرند روند نزولی است.

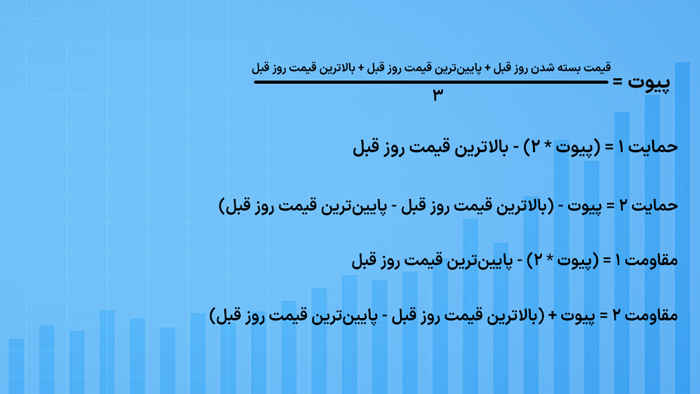

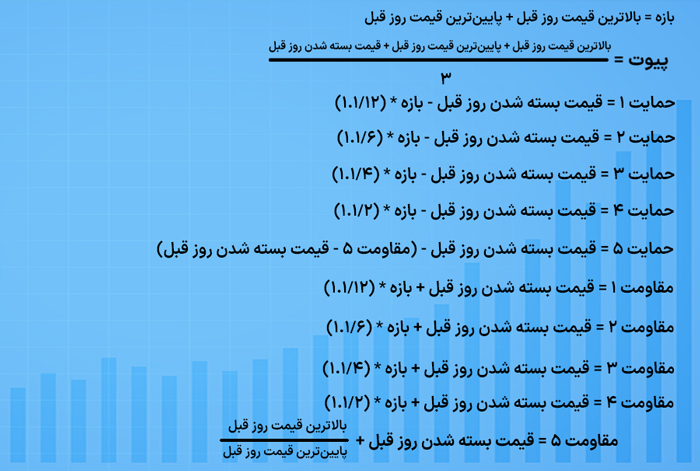

نحوه محاسبه پیوت استاندارد در تحلیل تکنیکال

پیوتها بر اساس دادههای قیمتی؛ باز شدن کندل، بالاترین قیمت، پایینترین قیمت، بسته شدن کندل (OHLC) و فرمولهای ریاضی است که محاسبه آن سطوح حمایت و مقاومت را نشان میدهد.

حمایت زمانی ایجاد میشود که به دلیل تقاضای زیاد، روند نزولی متوقف میشود. مقاومت نیز زمانی ایجاد میشود، روند صعودی قیمتها به دلیل عرضه زیاد متوقف میشود.

انواع پیوت (Pivot) یا نقاط بازگشت قیمتها

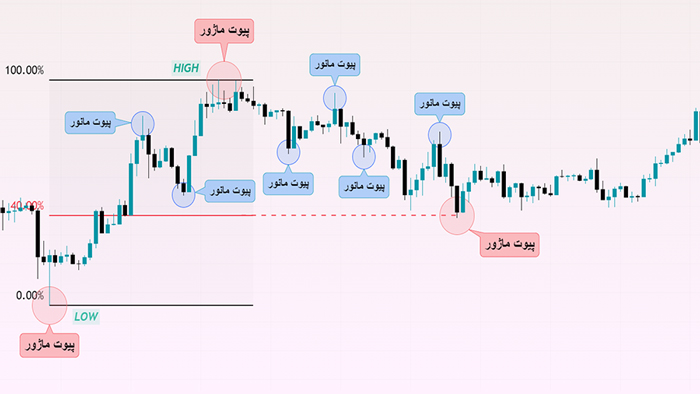

سطوح بازگشت قیمتی را پیوت میگویند. پیوتها میتوانند تبدیل به سطوح حمایت و مقاومت شوند. در هر روند دو نوع پیوت مشاهده میشوند؛ پیوت مینور و ماژور.

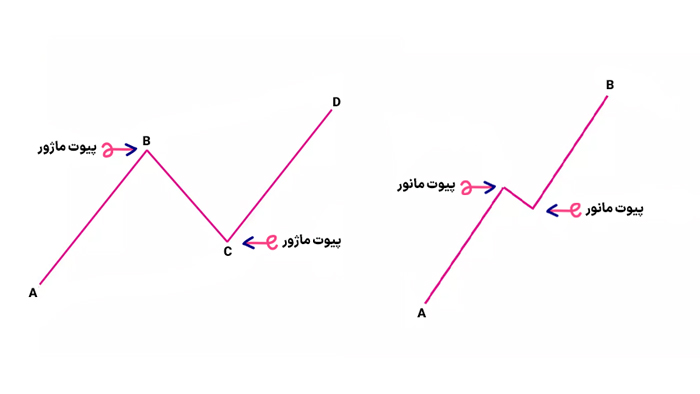

۱. پیوت مینور

نشان دهنده نوسانات کم و اصلاحی کوچک در بازار است، نوسانات کاذب و مقطعی در نمودارهای میانروزی ایجاد میشود، نقاط بازگشتی مینور قدرت چندانی در تغییر روند ندارند. در واقع پیوت مینور بر اساس هیجانات ناشی از بازار شکل میگیرد که میتواند افراد آماتور در این بازار را به تله بیاندازد. الگوهای قیمتی یا خطوط روند مبتنی بر پیوت مینور از اعتبار پایین برخوردار هستند.

۲. پیوت ماژور

پیوت ماژور را میتوان نقاط کلیدی برگشتی معرفی کرد که در این نقاط معاملهگران حرفهای وارد معامله میشوند. این نقاط دارای اعتبار بالایی هستند، تحلیلگران برای رسم خطوط روند و الگوهای قیمتی از این نوع پیوت استفاده میکنند. پیوتهای ماژور معمولا در نزدیکی حمایتها و مقاومتها شکل میگیرند.

تشخیص پیوت ماژور از مینور در تحلیل تکنیکال

افرادی که در ترید حرفهای هستند، به راحتی این دو را از هم تشخیص میدهند. در واقع چون پیوت در تحلیل تکنیکال بر اساس قیمت مشخص میشوند، با دقت به نمودار و بررسی روندها به صورت دیداری باید تشخیص داده شوند. اما اگر مبتدی هستید، بهتر است به این دو نکته توجه کنید:

چنانچه روند جدید بتواند تا سقف حدود ۴۰ درصد، حرکت قبلی را جبران کند، پیوت ماژور است، اگر مقدار جبرانی اصلاح از ۴۰ درصد کمتر باشد، مینور تلقی میشود.

یکی از اندیکاتورهای تحلیل تکنیکال، مکدی نام دارد، چنانچه این اندیکاتور دچار تغییر فاز شود، به عنوان پیوت ماژور شناخته خواهد شد. برای این کار کافی است توجه به فاز مثبت یا منفی اندیکاتور مکدی داشته باشیم و بالاترین یا پایینترین قیمت آن بخش را به عنوان پیوت ماژور در نظر بگیریم.

کاربرد انواع پیوت در معاملهگری

نقاط پیوت را میتوان یکی از ابزارهای کاربردی در تحلیل فنی معاملات بازار مالی معرفی کرد. با توجه به آن معاملهگران میتوانند اهداف معاملاتی خود را در مسیر درستی پیش ببرند.

۱. شناسایی نواحی حمایت و مقاومت

نقاط پیوت یک مفهوم را با خود یدک میکشند آن هم این است که این نقاط باعث تغییر ماهیت در روند بازار میشوند. زمانی که در یک نقطه چرخش قیمت رخ میدهد و مجددا قیمت به آن نقطه برمیگردد، به احتمال زیاد شاهد واکنش مجدد قیمت خواهیم بود. این واکنشها باعث بهوجود آمدن نواحی مهم میشوند که به آنها حمایت و مقاومت میگوییم. شناسایی این نواحی کمک میکند شکار چه نوع پوزیشنی با احتمال برد بالا مناسب است. با برخورد قیمت به نواحی حمایتی شما باید به دنبال پوزیشنهای خرید (Buy) بگردید، همچنین با برخورد قیمت به نواحی مقاومتی شکار پوزیشنهای فروش (Sell) بهترین گزینه است.

۲. تعیین حد سود و حد ضرر

یکی از روشهایی که میتوان با استفاده از آن حدسود و حدضرر را مشخص کرد نقاط پیوتی میباشد. با فرض اینکه شما در یک معامله خرید هستید، پایینتر از پیوت حمایتی میتواند جای مناسبی برای قرار دادن حدضرر باشد. همچنین با استفاده از ریسک بهریوارد منطقی میتوانید مقاومت پیوتی دو یا سه (بستگی به استراتژی شما دارد) را به عنوان حد سود خود قرار دهید.

۳. سیو کردن سود

فرض کنید شما یک معامله در جهت خرید (Buy) باز کردهاید، پوزیشن شما وارد سود شده و به نقطه پیوت مقاومتی اول برخورد کرده است. در این هنگام شما میتوانید حد ضرر خود را به نقطه ورود خود انتقال دهید. با انجام اینکار اگر قیمت تغییر جهت داد و به نقطه ورود شما برگشت شما ضرری متحمل نشدهاید، مجدد اگر تحلیل شما درست پیش رفت و قیمت به نقطه پیوت مقاومتی دوم برخورد کرد، شما اجازه دارید حد ضرر خود را به نقطه پیوت مقاومتی اول انتقال دهید. با انجام این پروسه اگر برگشت قیمتی را شاهد بودید و حد ضرر شما فعال شد. شما معامله خود را با سود به اتمام رساندهاید.

نکته: در طراحی استراتژی معاملاتی، نقاط پیوت میتواند در بهبود عملکرد معاملهگری شما کمک کند.

انواع پیوت در تحلیل تکنیکال

براساس روش استاندارد به انواع پیوت به دو دسته پیوت ماژور و مینور پرداختیم، در ادامه به روشهای دیگری که برای محاسبه پیوتها کاربرد دارد میپردازیم.

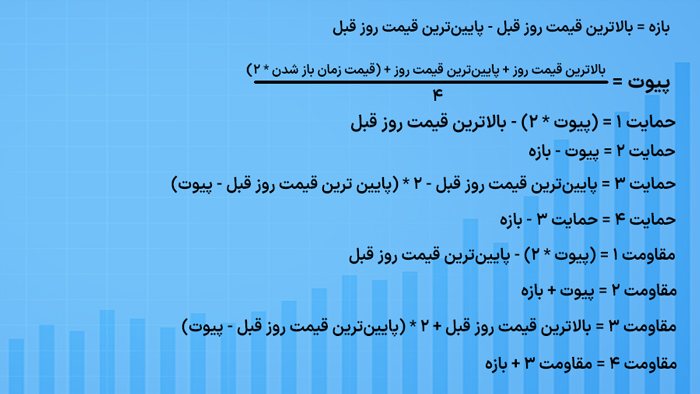

پیوت وودی (Woodie)

پیوت وودی یکی از انواع پیوتها است، این شاخص کمتر مورد استفاده قرار میگیرد. معاملهگران با استفاده از این شاخص میتوانند بر اساس یک پیوت چهار سطح حمایت و چهار سطح مقاومت ترسیم کنند. با اندکی دقت در مییابید که محاسبات پیوت وودی با محاسبه پیوت پوینت استاندارد کاملاً متفاوت است. یکی از تفاوتهای اصلی این است که پیوت وودی به قیمت بسته شدن رمزارز وزن بیشتری میدهد. شاید در نگاه اول کمی گیجکننده به نظر برسد، اما اساس عملکرد آن شبیه به میانگین متحرک نمایی (EMA) است که در آن دادههای بعدی نسبت به دادههای قبلی وزن بیشتری دارند.

پیوت کاماریلا (Camarilla)

راهاندازی سیستم محاسباتی کاماریلا برای اولینبار در دهه ۱۹۸۰ به بازارهای مالی معرفی شدند. اساس مفهوم این سیستم معاملاتی مشابه پیوت وودی است؛ زیرا قیمتهای پیوت بر اساس قیمتهای بسته شدن روز قبل محاسبه میشوند.

پیوت فیبوناچی (Fibonacci)

اعداد فیبوناچی در استراتژیهای مدرن بسیار مورد استفاده قرار میگیرند و حتی آن دسته از معاملهگرهایی که معاملات روزانه انجام میدهند، میتوانند پس از بررسی انواع پیوت در تحلیل تکنیکال، این مدل را انتخاب کنند. معاملهگرهای بازارهای ارزدیجیتال و فارکس معمولا از این نوع شاخص در معاملات خود استفاده میکنند.

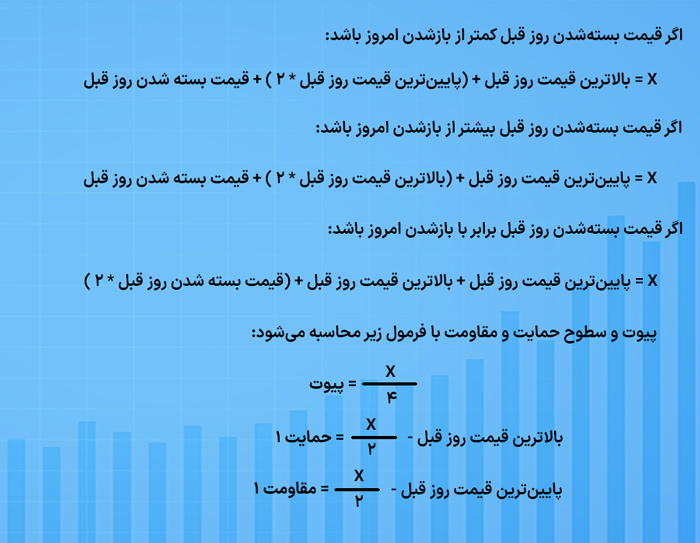

پیوت دیمارک (Demark)

پیوت دیمارک توسط تاجر مشهور تام دیمارک طراحی شده است، این نوع پیوت نوآورانه، در تجزیه و تحلیل مشهور بودهاست. Demark کمی متفاوت از سایر پیوتها است؛ زیرا این پیوت مبتنی بر ارتباط بین قیمت باز و بستهشدن بازار طراحی شده است.

روش تام، ترسیم خطوط روند را عینیتر میکند و دقیقا مشخص میکند که کدام نقاط را باید به هم وصل کرد تا خطوط حمایت و مقاومت ایجاد شوند.

کاربرد سایت Finscreener.org در محاسبه پیوت پوینتها

سایت فیناسکرینر، داده و دیتاهای آنالیز شده بازارهای مالی را در اختیار کاربران خود قرار میدهد. یکی از ویژگیهای بینظیری که ارائه داده است، نمایش محاسبه شده عدد دقیق پیوت پوینتها با توجه به انتخاب انواع آن است. شما میتوانید از بازههای زمانی ۱۵دقیقه، ۳۰دقیقه، ۱ ساعت، ۴ساعت، روزانه و هفتگی نیز بهره ببرید. ابتدا فیلترشکن خود را روشن کنید، روی این لینک کلیک کرده و وارد صفحه موردنظر شوید شوید.

سخن آخر

دیدیم که نقاط پیوت و انواع آن از چه روشی محاسبه میشوند. تفاوت معاملهگر مبتدی و حرفهای در داشتن استراتژی معاملاتی و میزان دانش آنها است. پیوت پوینتها به ما در درک مفهوم روند بازارها کمک میکنند، یادگیری مفاهیم پیوتها میتوانند در طراحی یک استراتژی مناسب کاربردی باشد.