آیا تا به حال به وجه اشتراک میان گل با حلزون یا به وجه شباهت میان لاله گوش با کهکشان راه شیری فکر کردهاید؟ دنیای ما و جهان هستی مکان بسیار باشکوه، بینهایت پیچیده و رمزآلود است. با همه پیشرفتهای علمی و کشفیات جدیدی که دانشمندان هر روز درگیر آنها هستند؛ همچنان نظریههای عجیب و جذابی درباره جهان هستی وجود دارد. یکی از این پدیدههای عجیب و خارق العاده اعداد فیبوناچی است. آرتور تی.بنجامین (Arthur T.Benjamin) ریاضیدان و استاد دانشگاه کالج هاروی ماد میگوید: مردم به ۳ دلیل ریاضی یاد میگیرند؛ برای محاسبات، برای بهره بردن از آن در حوزههای مختلف، برای الهام گرفتن از آن.

فیبوناچی چیست؟

آقای لئوناردو فیبوناچی، دانشمند ایتالیایی و اولین ریاضیدان اروپا در قرن ۱۳ میلادی، دنبالهای از اعداد را به جهانیان معرفی کرد؛ دنبالهای که در درون خود نسبت طلایی و خارق العاده پنهان شده است. نسبتی که در تمامی پدیدههای طبیعی وجود دارد و حتی در پیشبینی حرکت قیمت و تحلیل تکنیکال بازارهای مالی نیز از آن استفاده میشود. در این دنباله، هر عدد برابر با جمع دو عدد قبلی است، دنباله عبارتند از ۱، ۱، ۲، ۳، ۵، ۸، ۱۳ و… است.

این نابغه ریاضی دستاوردهای بسیاری به یادگار گذاشته است به همین مناسبت ۲۳ نوامبر (۲ آذر) به عنوان روز فیبوناچی نامگذاری شده است. همچنین این روز در تقویم میلادی به صورت ۱۱/۲۳ نمایش داده میشود که ابتدای دنباله فیبوناچی است.

کاربرد فیبوناچی و نسبتهای آن در تحلیل تکنیکال

یکی از پرطرفدارترین ابزارهای تحلیل تکنیکال که در تمام بازارهای مالی مورد استفاده قرار میگیرد، ابزارهای فیبوناچی است. تحلیلگرها و معاملهگرهای بازارمالی از خطوط فیبوناچی برای پیشبینی روندها و برای تعیین سطوح حمایت و مقاومت در نمودارها بهره میبرند. این همسانی استفاده از سطوح، باعث قدرت گرفتن واکنشهای قیمتی در این ترازها میشود. زمانی که یک رمزارز در حال نوسان قیمتی است، با استفاده از فیبوناچی میتوان شروع و پایان روند انجام شده را شناسایی کرد. این ابزارها به معاملهگرها کمک میکند تا فاصله یا زمان روندهای قیمتی را تجزیه و تحلیل کنند.

نسبتهای مهمی که در ابزار فیبوناچی تحلیل تکنیکال استفاده میشود. عبارتند از:

- حاصل تقسیم عددی بر عدد بعدی خود (از عدد سیزدهم به بعد) عدد طلایی ۰.۶۱۸ میرسیم. این عدد را به عنوان نسبت اول در نظر میگیریم.

- اگر هر عددی را تقسیم بر دو عدد بعد خود نمایید، به عدد ثابت ۰.۳۸۲ میرسیم. این عدد را به عنوان نسبت دوم در نظر میگیریم.

- اگر هر عددی را تقسیم بر سه عدد بعدی خود نمایید، به عدد ثابت ۰.۲۳۶ میرسیم. این عدد سومین نسبت فیبوناچی است که در تحلیل تکنیکال استفاده میکنیم.

ابزارهای فیبوناچی در تحلیل تکنیکال

بشریت از ابتدا تاکنون برای انجام کارهای خود نیاز به ابزارهای مختص خود داشته است. در تحلیل نمودارها ابزارهای جامع و متعددی وجود دارد که به تحلیلگرها و معاملهگرها کمک میکند تا با استفاده از آنها اقدام به تجزیه و تحلیل کنند و در نهایت به خود اطمینان دهند که با استفاده از این ابزارها میتوانند روند قیمت را پیشبینی کنند.

نکته طلایی: ابزارهای فیبوناچی جادویی و خارق العاده نیستند. هنگامی که این ابزارها توسط بسیاری از معاملهگرها مورد استفاده قرار میگیرد، باعث میشود که سطوحهای مهم آن تبدیل به حمایت و مقاومت شوند؛ بنابراین از آنجایی که فیبوناچی دارای محبوبیت بسیاری در بین معاملهگرها است، میتواند یک عامل تاثیرگذار در بازارهای مالی باشد. در ادامه به معرفی انواع ابزارهای فیبوناچی میپردازیم.

۱. فیبوناچی اصلاحی Fibonacci Retracement

این ابزار یکی از شناخته شدهترین ابزارهای فیبوناچی است. از این نوع ابزار برای تعیین میزان اصلاح قیمتی در بازارهای مالی بهره میبرند؛ با استفاده از آن میتوان انتهای اصلاح یا تغییر ماهیت روندهای بازار را شناسایی کرد. ابتدا بالاترین و پایینترین سطح پیوت ماژور فعلی را در بازههای زمانی مشخص شده شناسایی کنید سپس با قرار دادن ابزار Retracement بر روی نمودار قیمت روند فعلی (صعودی یا نزولی) به وسیله سطوح افقی که بر مبنای درصد تقسیم بندی میشود؛ را تجزیه، تحلیل و بررسی کنید. این سطوح به عنوان نقاطی برای بازگشت روند قیمت در نظر گرفته میشوند. درصدهای اساسی و مهم که در این ابزار مورد استفاده قرار میگیرند؛ عبارتند از:

- ۲۳.۶ درصد (۰.۲۳۶)

- ۳۸.۲ درصد (۰.۳۸۲)

- ۵۰ درصد (۰.۵۰)

- ۶۱.۸ درصد طلایی (۰.۶۱۸)

- ۷۸.۶ درصد (۰.۷۸۶)

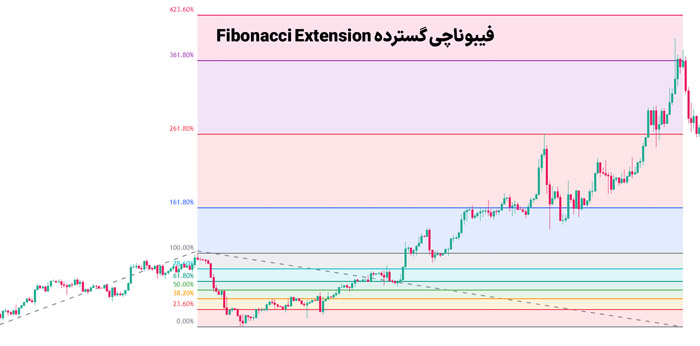

۲. فیبوناچی گسترده Fibonacci Extension

هنگامی که بازار وارد فاز اصلاح قیمت میشود؛ در حال جذب نقدینگی برای حرکت مجدد قیمت است که توانایی رساندن قیمت را تا یک سطح مشخص را دارد. از این نوع ابزار برای پیشبینی سطوح قیمت زمانی که سقف و کف پیوت ماژور شکسته میشود؛ مورد استفاده قرار میگیرد. معاملهگرها سطوح مختلفی از این نوع ابزار را برای تجزیه و تحلیل معاملات خود انتخاب میکنند. اما متداولترین آنها عبارتند از:

- ۱۳۸.۲ درصد (۱.۳۸۲)

- ۱۶۱.۸ درصد (۱.۶۱۸)

۳. فیبوناچی کانال Fibonacci Channel

این نوع ابزار در تحلیل نمودار قیمتی که داخل یک کانال قرار گرفتهاند کاربرد دارد. هنگام شکست کانال میتوان به سادگی نقاط حمایت و مقاومت پیشروی نمودار قیمت را بر اساس سطوح این ابزار Channel مشخص کرد.

۴. فیبوناچی بادبزن Fibonacci Fan

این نوع ابزار مبتنی بر خطوط خط روند (Trend Line) و نسبتهای فیبوناچی طراحی شده است، در این ابزار سطوح به صورت خطوط زاویهدار رسم میشود. کاربرد آن در شناسایی پایان روند اصلاحی و پیشبینی سطوح حمایت و مقاومت است اما امکان دارد روند فعلی بعد از روند اصلی اصلاحی نباشد و روند جدیدی شکل دهد. در این صورت اعتبار فیبوناچی منقضی میشود.

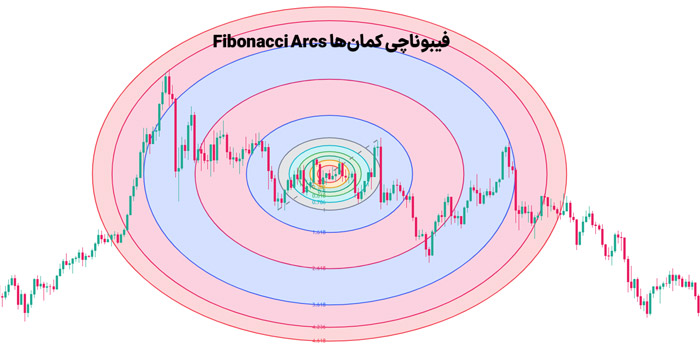

۵. فیبوناچی کمانها Fibonacci Arcs

این ابزار نسبتهای فیبوناچی را به صوت کمان نمایش میدهد. این ابزار برای شناسایی پایان روند اصلاحی کاربرد دارد؛ با این تفاوت که عامل زمان نیز در این ابزار دخیل است. همچنین قوسهای کمان فیبوناچی مانند یک سطوح حمایت و مقاومت عمل میکند.

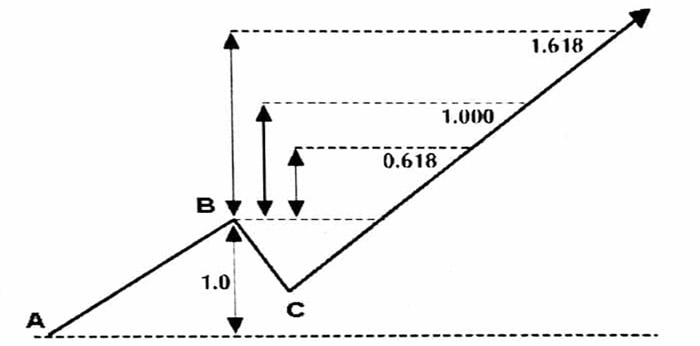

۶. فیبوناچی پروجکشن Fibonacci Projection

فیبوناچی پروجکشن یا به اختصار Pro ابزاری است که برای شناسایی سطوح واکنشی که بیشتر از ۱۰۰ درصد را نشان میدهد. کاربرد ابزار پروجکشن برای اهداف قیمتی و نقطه ورود مجدد استفاده کرد. برای مشخص کردن حد سود در معاملات و تایید سطوح فیبوناچی پروجکشن میتوانید از نسبتهای ریسک به ریوارد یا با استفاده از پرایس اکشن سطوح مقاومتی پیش روی قیمت را شناسایی کنید و از آن بهره ببرید.

۷.فیبوناچی انبساطی Fibonacci Expansion

اکسپنشن یا به اختصار فیبوناچی Exp شباهت بسیاری با فیبوناچی پروجکشن دارد. این ابزار ادامه یک روند صعودی یا نزولی را تا نقطه پایان شناسایی میکند. اما با این تفاوت که برای رسم اکسپنشن نیاز به دو نقطه است اما برای رسم پروجکشن نیاز به سه نقطه داریم.

سخن پایانی

فیبوناچی یکی از ابزارهای محبوب و پرطرفدار دنیای تحلیل تکنیکال است. تحلیلگرها در سراسر دنیا با استفاده از این ابزار نمودارهای بازار مالی را تجزیه و تحلیل میکنند. به همین علت این خطوط تبدیل به سطوح عرضه و تقاضا میشوند. همین امر باعث تاثیرگذاری در شکل گیری روندها و اصلاحات قیمتی در بازارمالی است.