اصطلاح «سرمایهگذاری» و «تریدینگ» با اینکه تفاوتهای کلیدی زیادی باهم دارند، معمولا به اشتباه و به جای یکدیگر به کار برده میشوند. هدف از سرمایهگذاری، جمع کردن سود در میان مدت و بلند مدت است؛ در صورتی که منظور از تریدینگ، کسب درآمد سریع در کوتاه مدت است. در این مقاله از اوکی ایکس قرار است به بررسی اصول سرمایهگذاری و تریدینگ و همچنین اصلیترین شباهتها و تفاوتهای این دو اصطلاح ارز دیجیتال بپردازیم.

سرمایه گذاری چیست؟

سرمایهگذاری (Investing)، به زبات ساده یعنی استراتژی خرید و نگه داشتن داراییها در مدت زمان طولانی و یکی از روش های کسب درآمد از ارزهای دیجیتال محسوب میشود. ممکن است یک سرمایهگذار دارایی خود را به مدت ۱۰ سال هم نگه دارد. هدف از سرمایهگذاری افزایش قیمت داراییها با گذشت زمان است که بعد از مدت طولانی سود زیادی را برای سرمایهگذار به ارمغان میآورد. البته مدت زمانی که یک فرد پولی را سرمایه گذاری میکند، به اهداف مالی او بستگی دارد. برای مثال، فردی که برای بازنشستگی پس انداز میکند، ممکن است افق زمانی ۲۰ سال یا بیشتر برای این کار داشته باشد. از طرف دیگر، شخصی که برای پیش پرداخت خانه پسانداز میکند، ممکن است افق زمانی ۵ سالهای داشته باشد.

در سرمایهگذاری یک اصل اساسی و مهم وجود دارد که میگوید:

«هرچه بازده احتمالی یک سرمایهگذاری بیشتر باشد، ریسک آن سرمایه گذاری نیز بیشتر است.».

این قانون به نام قانون «مبادله ریسک و بازده» شناخته میشود؛ ریسک یعنی «بازدهی واقعی» برای سرمایهگذار از «بازدهی پیشبینی شده» آن متفاوت خواهد بود. افق زمانی طولانی به سرمایهگذار، فرصتهای بیشتری برای سرمایهگذاریهای بهتر با ریسک بیشتر ارائه میدهد. دلیل آن هم این است که آنها فرصت بهتری برای آرام شدن شرایط نابسامان بازار خواهند داشت.

اگر یک سرمایهگذار افق زمانی کوتاهتری دارد، باید در انتخابهای خود محتاط باشد، چرا که ممکن است به اهداف مالی خود نرسد. این واقعیت که بازارهای مالی در کوتاه مدت افزایش و کاهش مییابد، توسط اکثر سرمایهگذاران پذیرفته شده است. در نتیجه، آنها مکررا زمانهای عملکرد ضعیف را پشت سر میگذارند به این امید که ارزش داراییها در نهایت افزایش یابد و هرگونه ضرر کوتاهمدت جبران شود.

آشنایی با شیوههای سرمایه گذاری

بهطور کلی، دو شیوه کلی برای انجام سرمایهگذاری در بازارهای مالی از جمله بازار ارزهای دیجیتال وجود دارد:

۱. سرمایهگذاری فعال

سرمایهگذاران از استراتژی سرمایهگذاری فعال (Active Investing) برای خرید و فروش فعال داراییهای موجود در سبر خرید خود با هدف شکست دادن شاخص معیار در طول زمان استفاده میکنند. به عنوان مثال، یک سرمایهگذار فعال در بازار سهام، ۳۰ عدد سهام بهخصوص را خریداری میکند تا بازدهی شاخص S&P ۵۰۰ (شاخص بازار سهام که از ۵۰۰ شرکت بزرگ آمریکایی تشکیل شده است) افزایش یابد.

۲. سرمایهگذاری غیرفعال

هدف از سرمایه گذاری غیرفعال (Passive Investing) پیروی از عملکرد یک بازار یا شاخص معیار در طول زمان است. سرمایهگذاران در این استراتژی داراییهای خاصی را برای پرتفوی خود انتخاب نمیکنند؛ در عوض، آنها پول خود را در صندوقهای مشخصی مانند صندوقهای قابل معامله (ETF) یا صندوق سرمایهگذاری شاخصی که سعی میکنند عملکرد بازار را دنبال کنند، قرار میدهند.

تریدینگ چیست؟

تریدینگ (Trading)، برخلاف سرمایهگذاری یک استراتژی فعال و کوتاه مدت است. تریدرها معمولا داراییهای خود را درمدت زمان کوتاهی نگه میدارند و از طریق نوسانات بازار سود مورد نظر خود را کسب میکنند. این افراد معمولا از افزایش و کاهش ارزش داراییها سود میبرند در حالی که سرمایهگذاران تنها از افزایش ارزش دارایی سود میبرند. از سوی دیگر معاملهگران بهجای تمرکز بر احتمالات رشد بلندمدت دارایی مانند سرمایهگذاران، بر روی مسیر بعدی که انتظار میرود قیمت دارایی پیش برود تمرکز میکنند و سعی میکنند از آن حرکت قیمت سود ببرند.

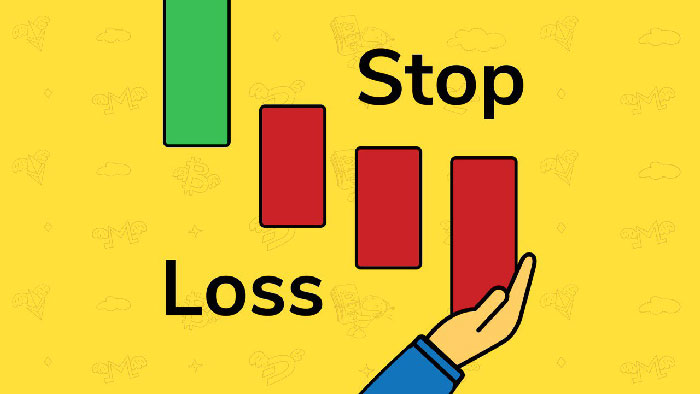

سرمایهگذاران معمولا منتظر میمانند تا روند ضعیف یک بازار بهبود یابد و به رشد خود ادامه دهد، اما تریدرها از ویژگی «حد ضرر» یا Stop Loss برای خارج شدن از یک معامله زیانآور استفاده میکنند. این کار به حفظ سرمایه کمک خواهد کرد. برخلاف سرمایهگذار که ممکن است سهام یا صندوقی را بخرد و آن را فراموش کند، یک تریدر باید به طور مداوم تغییرات بازار را دنبال و سرمایه خود را حفظ کند.

شیوههای تریدینگ

تریدرهای از سبکهای معاملاتی مختلفی استفاده میکنند، برخی از این سبکها در ادامه آورده شده است:

۱. اسکالپینگ

اسکالپینگ (Scalping) به سیستم معاملاتی گفته میشود که تریدر برای کسب سودهای متوالی هر چند ناچیز از آن استفاده میکند. یعنی نگه داشتن یک موقعیت معاملاتی در مدت زمان کوتاه، چند دقیقه یا حتی کمتر.

۲. معاملات روزانه

معاملات روزانه (Day trading) نوعی معامله است که در آن موقعیتهای معاملاتی را در یک روز باز و بسته میکنید؛ بستن معامله قبل از پایان بازار، احتمال رسیدن اخبار بد یک شبه را کاهش میدهد.

۳. معامات پوزیشن

هدف از معاملات پوزیشن (Position trading) سود بردن از تغییرات قیمتی که غالب هستند، است. زمانی که قیمت یک دارایی در یک جهت و در یک دوره زمانی طولانی حرکت کند، به آن روند میگویند.

۳. معاملات سوئینگ

به جای تعیین شروع و پایان روند قیمت، هدف معاملات نوسانی یا سوئینگ (Swing trading) تمرکز بر تغییرات بیشتر قیمت است. موقعیتها ممکن است برای روزها تا هفتهها با این روش حفظ شوند.

سوشیال تریدینگ چیست؟

سوشیال تریدینگ (Social Trading) نوع جدیدی از ترید کردن است که به کاربران امکان میدهد از تاکتیکهای معاملاتی تریدرهای باتجربهتر برای سرمایه گذاری خود استفاده کنید. برخی از پلتفرمها از این ویژگی پشتیبانی میکنند؛ در این پلتفرمها تریدرهای مختلف در سراسر جهان با یکدیگر ارتباط میگیرند و در مورد تحلیلها بحث میکنند. ویژگی کپی کردن (Copy Trade) روش معاملاتی سایر تریدرها یکی از برجستهترین ویژگیهای سوشیال تریدینگ است.

مزایای سوشیال تریدینگ

- به افرادی که اطلاعاتی کمی در مورد بازار مالی دارند کمک میکند تا دنبال کردن افراد با تجربه سود کنند. آنها میتوانند با این افراد ارتباط بگیرند و از آنها برای رشد و یادگیری استراتژی معاملاتی خود کمک بخواهند.

- کار با یکدیگر و به اشتراکگذاری ایدهها به تریدرها اجازه میدهد تا عملکرد خود را به طور بالقوه افزایش دهند.

- در زمان بسیاری از تریدهای دیگر صرفهجویی میشود، چرا که آنها همه چیز را به اشتراک میگذارند.

- میتوان از آن در طیف گستردهای از کلاسهای دارایی مختلف از جمله سهام، ETF، ارزها، کالاها و ارزهای دیجیتال استفاده کرد.

تفاوتهای تریدینگ و سرمایه گذاری

جدا از تفاوتهایی که بالاتر اشاره کردیم، تریدینگ و سرمایهگذاری چند تفاوت اصلی دیگری نیز باهم دارند:

بازارهای مالی

بازار سهام (Stock) محبوبترین نوع دارایی در بین سرمایهگذاران است. این نوع بازارها نشان دهنده سرمایهگذاری یک شخص در یک شرکت است؛ معمولا گزینهی مناسبی برای سرمایهگذاری بلند مدت محسوب میشود. از لحاظ تاریخی، سهام در بلندمدت بازدهی بسیار خوبی را به سرمایهگذاران ارائه کرده است. برای مثال، شاخص S&P ۵۰۰ از زمان ایجاد آن در سال ۱۹۲۶، هر سال به طور متوسط حدود ۱۰ درصد افزایش یافته است. این نسبت به سایر سرمایهگذاریها مانند اوراق قرضه و پس انداز نقدی بازدهی بیشتری را نشان میدهد.

سرمایهگذاران میتوانند سهام فردی (مانند اپل، آمازون و مایکروسافت) را خودشان انتخاب کنند. برخی دیگر نیز از صندوقهای سرمایه گذاری مشترک و صندوقهای قابل معامله در بورس (ETF) برای سرمایهگذاری در بازار سهام استفاده میکنند. سرمایهگذاران سایر داراییها را جهت افزایش بازدهی به پرتفوی خود اضافه میکنند. برای مثال، یک سرمایهگذار میتواند علاوه صندوقها مالک کالاهایی مانند طلا نقره و حتی ارزهای دیجیتال باشد. اما تریدها نسبت به سرمایهگذاران در زمینههای بیشتری فعالیت میکنند. تریدر معمولا اطلاعات و دانش کافی در بازار سهام، شاخص، ارزها و کالای دیگر دارند. به طور کلی، از آنجایی که کار تریدرها با نوسانات است، معمولا از بازارهای بیثباتتر استفاده میکنند.

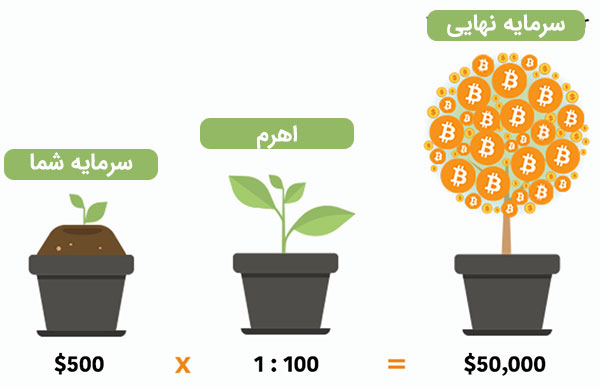

تریدرهای برای معامله معمولاً از یک CFDs استفاده میکنند، اما سرمایهگذاران معمولاً داراییها را به طور کامل خریداری میکنند. CFDها ابزارهای مالی هستند که به تریدها اجازه میدهد از تغییرات قیمت یک دارایی بدون نیاز به داشتن آن سود ببرند. علاوه بر این، تریدرها میتوانند با استفاده از CFD و اهرم، مدیریت بهتری بر دارایی خود داشته باشند. برای مثال، با استفاده از لورج دو برابر، یک تریدر ممکن است دارایی به ارزش ۵۰۰۰ دلار را با سرمایه گذاری ۲۵۰۰ دلاری مدیریت کند. با استفاده از لورج شما میتوانید دارایی خود را چند برابر کنید. البته فراموش نکنید که در صورت نداشتن دانش کافی و استفاده از اهرم، ممکن است عکس این اتفاق بیفتد و از ارزش دارایی شما چند برابر کم شود.

تحقیق و تحلیل

یکی دیگر از تفاوتهای بین تریدر و سرمایهگذار، نحوه تحقیق و تحلیلهای آنها از بازار است. سرمایهگذاران معمولا بر روی تحلیلهای بنیادی تمرکز میکنند. در این نوع، یک سرمایهگذار تمام جوانب یک دارایی را مورد بررسی قرار میدهد. برای مثال، برای تعیین ارزش خرید سهام، سرمایهگذار رشد اخیر فروش و درآمد شرکت، ترازنامه آن، خطر رقبا و پیشینه اقتصادی را بررسی میکند.

در صورتی که تریدرها بیشتر به تحلیلهای تکنیکال میپردازند. در این نوع تحلیل تریدرها به مشاهده نمودارهای قیمت و تجزیه و تحلیل روندها، الگوها و نشانهها میپردازند تا پیشبینی کنند که قیمت ارز دیجیتال یا یک دارایی در آینده چگونه حرکت میکند. به بیان بهتر تحلیل تکنیکال، بر پایه تاریخچه حرکات یک دارایی است که برای پیشبینی تغییرات قیمت در آینده استفاده میشود.

سه استراتژی رایج تحلیل تکنیکال به شرح زیر است:

معاملات روند

این رویکرد به دنبال کسب درآمد از طریق تجزیه و تحلیل روند قیمت یک دارایی است. زمانی که یک معاملهگر آن را با معامله در همان جهت روند شناسایی کرد، ممکن است سود بردن از یک روند امکانپذیر باشد.

خط مقاومت و حمایت

در این استراتژی تریدرها با یافتن سطوح حمایت و مقاومت یک دارایی سود میکنند. سطحی در نمودار که سقوط قیمت دارایی به آن دشوار است، به عنوان حمایت شناخته میشود. سطح مقاومت نقطهای است که در آن قیمت یک دارایی به سختی افزایش مییابد. پس از یافتن این مکانها، معاملهگران میتوانند با وارد کردن معاملات اسپات که احتمال معکوس شدن قیمت دارایی وجود دارد، سود ببرند.

معاملات شکست مقاومت

تریدر با این استراتژی میتواند با پیدا کردن داراییهایی که از سطوح حمایت یا مقاومت ثابت عبور کردهاند سود کسب کند. شکستها ممکن است سیگنالهای قدرتمندی باشند، بهویژه زمانی که توسط سایر شاخصهای تحلیل تکنیکال تأیید شوند.

ریسک و مدیریت آن

هر نوع کسب درآمدی که به وسیله این دو روش باشد، قطعاً با خطراتی همراه است. از این رو، هم سرمایهگذار و هم تریدر باید اطلاعات کافی در مورد نحوه مدیریت سرمایه و ریسک داشته باشند. خطرات اصلی که سرمایهگذاران با آن مواجه هستند به شرح زیر است:

- ریسک بازار: به موقعیتی که یک بازار ارزش خود را از دست بدهد، ریسک بازار گفته میشود.

- ریسک خالص: ارزش یک دارایی خاص، مانند یک سهام یا یک ارز دیجیتال، کاهش یابد.

هر سرمایهگذار میتواند با استفاده از سهام مختلف در سبد خرید خود، جلو ضرر خود را بگیرد. این عمل توزیع پول بین انواع سرمایهگذاریها به منظور جلوگیری از وابستگی بیش از حد به یک دارایی یا اوراق بهادار است. چرا که پرتفویی که شامل طیف وسیعی از داراییها است، ریسک کمتری نسبت به پرتفویی دارای یک سهام یا دارایی دیجیتال دارد. خطرات اصلی که تریدرها با آن مواجه هستند به شرح زیر است:

- ریسک نوسان: ریسک نوسانات به خطرات ناشی از تغییرات کوتاه مدت قیمت اشاره دارد.

- ریسک اهرمی: ریسک استفاده از اهرم به عنوان ریسک اهرمی شناخته میشود. در حالی که اهرم ممکن است به شما کمک کند پول بیشتری کسب کنید، همچنین میتواند منجر به ضرر و زیان شما شود.

معامله گران میتوانند از استراتژیهای مدیریت ریسک زیر استفاده کنند:

- انتخاب اندازه مناسب برای نقش خود

- تنظیم توقف ضرر برای به حداقل رساندن تلفات

- اجتناب از استفاده بیش از حد از لوریج

تریدینگ یا سرمایه گذاری؟ کدام بهتر است؟

هر دو مزایا و معایب خود را دارند. هیچ استراتژی برتری از دیگری وجود ندارد. هر دو نشان دادهاند که استراتژیهای مؤثری برای بهرهمندی از بازارهای مالی جهانی هستند. انتخاب هر یک از این دو به هدف و معیار برمی گردد؛ برخی از این اهداف عبارتند از:

- اهداف مالی شما

- ریسکپذیری شما

- دانش شما از یک بازار خاص یا نوع دارایی

- میزان تلاشی که میخواهید برای تحقیق و پیگیری سرمایهگذاریهای خود صرف کنید.

- مقدار پولی که برای شروع دارید.

سوالات متداول

سرمایهگذار کیست؟

سرمایهگذار شخصی است که بر اساس تحلیلهای بنیادی، دارایی خود را در یکی از بازارهای مالی به مدت زمان طولانی نگه داری میکند.

تریدینگ یا معاملهگری چیست؟

یک استراتژی فعال و کوتاه مدت است؛ در این استراتژی تریدرها داراییها را درمدت زمان کوتاهی نگه میدارند و از طریق نوسانات بازار سود مورد نظر خود را کسب میکنند.

کسب سود از طریق سرمایهگذاری بهتر است یا تریدینگ؟

هر دو استراتژی معایب و مزایای خود را دارند و نمیتوان گفت کدام بهتر است. در نتیجه باید بر اساس اهداف مالی، ریرسکپذیری، اطلاعات و دانش و در نهایت سرمایه اولیه یکی از این موارد را انتخاب کنید.

نکته: توجه داشته باشید این مقاله صرفا با هدف راهنمایی و آشنایی نوشته شده و آکادمی ارز دیجیتال اوکی ایکس مسئولیتی در مقابل تصمیمات افراد یا عواقب مالی آن ندارد.

۳ دیدگاه. نظر خود را با ما به اشتراک بگذارید.

ولی کلا ترید خیلی بهترههه 😎

من تازه میخوام شروع کنم، ولی به نظرم بازار خوبیه

سلام، من در یک شرکت بنام Nexere Consulting ltd سرمایه گذاری کردم و متوجه شدم که یک شرکت کلاهبرداری هستن و اجازه برداشت از حساب را به من نمیدهند اگر کسی اطلاعاتی در این زمینه دارن من را راهنمایی کنند چه ارگان یا سازمانی می تونند این موضوع رو پیگیری کنند